投资学题库Chap006

CHAPTER 06

EFFICIENT DIVERSIFICATION 1.So long as the correlation coefficient is not 1.0, the portfolio will contain diversification

benefits. Any other combination will cause a diversification benefit since the standard deviation will fall, relative to the return on the portfolio. Otherwise, the risk and return will change in unison.

2.The covariance with the other assets is more important. Diversification is accomplished

via correlation with other assets. Covariance helps determine that number.

3. a. and b. will both have the same impact of increasing the sharpe measure from .40

to .45.

4.The expected return of the portfolio will be impacted if the asset allocation is changed.

Since the expected return of the portfolio is the first item in the numerator of the sharpe ratio, the ratio will be changed.

5.

a. Both will have the same impact. The total variance will increase from .18

to .1989

b. An increase in beta, however, increases the correlation coefficient and thus

creates more diversification benefit.

6.

a.Without doing any math, the severe recession is worse and the boom is better.

Thus, there appears to be a higher variance, yet the mean is probably the same

since the spread is equally larger on both the high and low side. The mean

return, however, should be higher since there is higher probability given to the

higher returns.

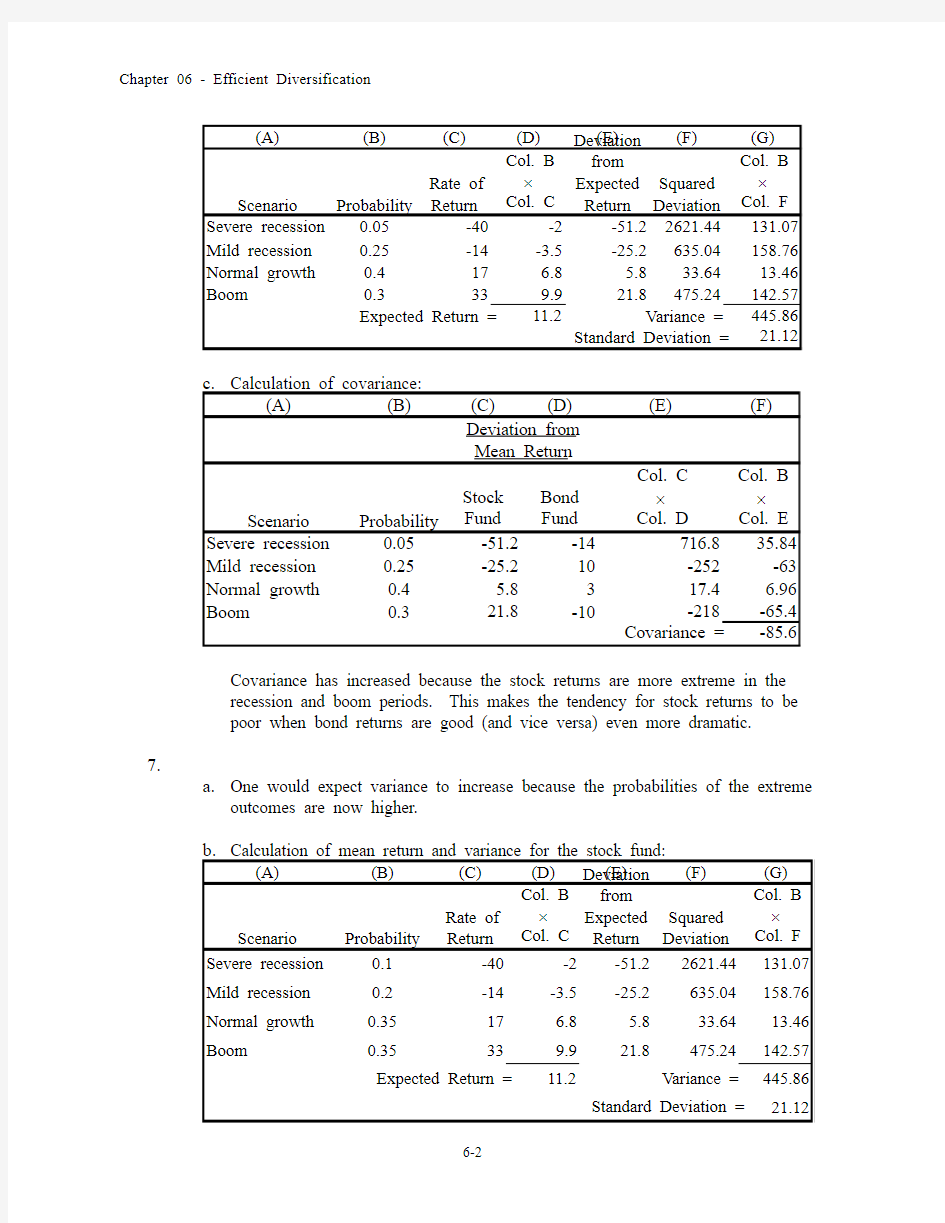

b.Calculation of mean return and variance for the stock fund:

Covariance has increased because the stock returns are more extreme in the

recession and boom periods. This makes the tendency for stock returns to be

poor when bond returns are good (and vice versa) even more dramatic.

7.

a.One would expect variance to increase because the probabilities of the extreme

outcomes are now higher.

c.

Covariance has decreased because the probabilities of the more extreme returns in the recession and boom periods are now higher. This gives more weight to the extremes in the mean calculation, thus making their deviation from the mean less pronounced.

8. The parameters of the opportunity set are:

E(r S ) = 15%, E(r B ) = 9%, σS = 32%, σB = 23%, ρ = 0.15, r f = 5.5% From the standard deviations and the correlation coefficient we generate the covariance matrix [note that Cov(r S , r B ) = ρσS σB ]:

Bonds Stocks

Bonds 529.0 110.4 Stocks 110.4 1024.0

The minimum-variance portfolio proportions are: )

r ,r (Cov 2)

r ,r (Cov )S (w B S 2

B 2S B S 2B Min -σ+σ-σ=

3142.0)

4.1102(52910244

.110529=?-+-=

w Min (B) = 0.6858

The mean and standard deviation of the minimum variance portfolio are:

E(r Min ) = (0.3142 ? 15%) + (0.6858 ? 9%) = 10.89%

[]

2

1

B

S B S 2B

2B 2S

2S

Min

)r ,r (Cov w w 2w w +σ+σ

=σ

= [(0.31422 ? 1024) + (0.68582 ? 529) + (2 ? 0.3142 ? 0.6858 ? 110.4)]1/2

= 19.94%

% in stocks % in bonds Exp. return Std dev.

00.00 100.00 9.00 23.00 20.00 80.00 10.20 20.37

31.42 68.58 10.89 19.94 Minimum variance

40.00 60.00 11.40 20.18 60.00 40.00 12.60 22.50

70.75 29.25 13.25 24.57 Tangency portfolio

80.00 20.00 13.80 26.68 100.00 00.00

15.00

32.00

9.

The graph approximates the points:

E(r) σ Minimum Variance Portfolio 10.89% 19.94% Tangency Portfolio

13.25% 24.57%

10. The reward-to-variability ratio of the optimal CAL is: 3154.057

.245

.525.13r )r (E p

f

p =-=

σ-

11.

a. The equation for the CAL is:

C C p

f

p f C 3154.05.5r )r (E r )r (E σ+=σσ-+

=

Setting E(rC) equal to 12% yields a standard deviation of: 20.61%

b. The mean of the complete portfolio as a function of the proportion invested in

the risky portfolio (y) is: c.

E(r C ) = (l - y)r f + yE(r P ) = r f + y[E(r P ) - r f ] = 5.5 + y(13.25- 5.5)

Setting E(r C ) = 12% ? y = 0.8387 (83.87% in the risky portfolio)

1 - y = 0.1613 (16.13% in T-bills)

From the composition of the optimal risky portfolio:

Proportion of stocks in complete portfolio = 0.8387 ? 0.7075 = 0.5934 Proportion of bonds in complete portfolio = 0.8387 ? 0.2925 = 0.2453

12. Using only the stock and bond funds to achieve a mean of 12% we solve:

12 = 15w S + 9(1 - w S ) = 9 + 6w S ? w S = 0.5

Investing 50% in stocks and 50% in bonds yields a mean of 12% and standard deviation of:

σP = [(0.502 ? 1024) + (0.502 ? 529) + (2 ? 0.50 ? 0.50 ? 110.4)] 1/2 = 21.06%

The efficient portfolio with a mean of 12% has a standard deviation of only 20.61%. Using the CAL reduces the standard deviation by 45 basis points. 13.

a. Although it appears that gold is dominated by stocks, gold can still be an

attractive diversification asset. If the correlation between gold and stocks is sufficiently low, gold will be held as a component in the optimal portfolio.

b.If gold had a perfectly positive correlation with stocks, gold would not be a part

of efficient portfolios. The set of risk/return combinations of stocks and gold

would plot as a straight line with a negative slope. (See the following graph.)

The graph shows that the stock-only portfolio dominates any portfolio

containing gold. This cannot be an equilibrium; the price of gold must fall and

its expected return must rise.

14.Since Stock A and Stock B are perfectly negatively correlated, a risk-free portfolio can

be created and the rate of return for this portfolio in equilibrium will always be the risk-free rate. To find the proportions of this portfolio [with w A invested in Stock A and w B = (1 – w A) invested in Stock B], set the standard deviation equal to zero. With perfect negative correlation, the portfolio standard deviation reduces to:

σP = Abs[w AσA - w BσB]

0 = 40 w A- 60(1 – w A) ? w A = 0.60

The expected rate of return on this risk-free portfolio is:

E(r) = (0.60 ? 8%) + (0.40 ? 13%) = 10.0%

Therefore, the risk-free rate must also be 10.0%.

15.Since these are annual rates and the risk-free rate was quite variable during the sample

period of the recent 20 years, the analysis has to be conducted with continuously

compounded rates in excess of T-bill rates. Notice that to obtain cc rates we must convert percentage return to decimal. The decimal cc rate, ln(1+percentage rate/100), can then be multiplied by 100 to return to percentage rates. Recall also that with cc rates, excess returns are just the difference between total returns and the risk-free (T-bill) rates.

SD19.648.88

Corr(stocks,bonds)0.13

the portfolio table shows, mixing 0.87% of bonds with 13% stocks would have produced a portfolio less risky than bonds. In this sample of these 20 years, the average return on the less risky portfolio of bonds was higher than that of the riskier portfolio of stocks. This is exactly what is meant by “risk.” Expectation will not always be realized.

16.If the lending and borrowing rates are equal and there are no other constraints on

portfolio choice, then optimal risky portfolios of all investors will be identical.

However, if the borrowing and lending rates are not equal, then borrowers (who are

relatively risk averse) and lenders (who are relatively risk tolerant) will have different

optimal risky portfolios.

17.No, it is not possible to get such a diagram. Even if the correlation between A and B

were 1.0, the frontier would be a straight line connecting A and B.

18.In the special case that all assets are perfectly positively correlated, the portfolio

standard deviation is equal to the weighted average of the component-asset standard

deviations. Otherwise, as the formula for portfolio variance (Equation 6.6) shows, the

portfolio standard deviation is less than the weighted average of the component-asset

standard deviations. The portfolio variance is a weighted sum of the elements in the

covariance matrix, with the products of the portfolio proportions as weights.

19.The probability distribution is:

Probability Rate of Return

0.7 100%

0.3 -50%

Expected return = (0.7 ? 100%) + 0.3 ? (-50%) = 55%

Variance = [0.7 ? (100 - 55)2] + [0.3 ? (-50 - 55)2] = 4725

Standard deviation =4725= 68.74%

20.The expected rate of return on the stock will change by beta times the unanticipated

change in the market return: 1.2 ? (8% – 10%) = – 2.4%

Therefore, the expected rate of return on the stock should be revised to:

12% – 2.4% = 9.6%

21.

a.The risk of the diversified portfolio consists primarily of systematic risk. Beta

measures systematic risk, which is the slope of the security characteristic line (SCL).

The two figures depict the stocks' SCLs. Stock B's SCL is steeper, and hence Stock

B's systematic risk is greater. The slope of the SCL, and hence the systematic risk,

of Stock A is lower. Thus, for this investor, stock B is the riskiest.

b.The undiversified investor is exposed primarily to firm-specific risk. Stock A

has higher firm-specific risk because the deviations of the observations from the

SCL are larger for Stock A than for Stock B. Deviations are measured by the

vertical distance of each observation from the SCL. Stock A is therefore

riskiest to this investor.

22.The answer will vary, depending on the data set selected. The following raw data is

used to produce the subsequent results of 2.16. As with problem 15, excess returns are used in this computation.

23.A scatter plot results in the following diagram. The slope of the regression line is 2.0

and intercept is 1.0.

24.Regression output produces the following.

a. alpha = 3.18, beta = 1.39, Residual St Dev = 12.78

b. Sharpe measure = -.61 / 4.03 = -0.15

c. Information ratio = 3.18 / 12.78 = .25

d. Wg =

%84.5103.461

.78.1218.32

2

-=-

GOOG Weight = -.5184 / [1+(-51.84(1-1.39)] = - 2.04% e. So = 28.12.78.1218.32

2

=+??

? ??…so sharpe increases from .12 to .28

CFA 1

E(r P ) = (0.5 x 15) + (0.4 x 10) + (0.10 x 6) = 12.1% CFA 2

Fund D represents the single best addition to complement Stephenson's current

portfolio, given his selection criteria. First, Fund D’s expected return (14.0 perc ent) has the potential to increase the portfolio’s return somewhat. Second, Fund D’s relatively low correlation with his current portfolio (+0.65) indicates that Fund D will provide greater diversification benefits than any of the other alternatives except Fund B. The result of adding Fund D should be a portfolio with approximately the same expected return and somewhat lower volatility compared to the original portfolio.

The other three funds have shortcomings in terms of either expected return

enhancement or volatility reduction through diversification benefits. Fund A offers the potential for increasing the portfolio’s return, but is too highly correlated to provide

substantial volatility reduction benefits through diversification. Fund B provides

substantial volatility reduction through diversification benefits, but is expected to

generate a return well below the current portfolio’s return. Fund C has the greatest

potential to increase the portfolio’s return, but is too highly correlated to provide

substantial volatility reduction benefits through diversification.

CFA 3

a.Subscript OP refers to the original portfolio, ABC to the new stock, and NP

to the new portfolio.

i. E(r NP) = w OP E(r OP) + w ABC E(r ABC) = (0.9 ? 0.67) + (0.1 ? 1.25) = 0.728%

ii. Cov = r ?σOP?σABC = 0.40 ? 2.37 ? 2.95 = 2.7966 ? 2.80

iii. σNP = [w OP2σOP2 + w ABC2σABC2 + 2 w OP w ABC (Cov OP , ABC)]1/2

= [(0.92? 2.372) + (0.12? 2.952) + (2 ? 0.9 ? 0.1 ? 2.80)]1/2

= 2.2673% ? 2.27%

b.Subscript OP refers to the original portfolio, GS to government securities, and

NP to the new portfolio.

i. E(r NP) = w OP E(r OP) + w GS E(r GS) = (0.9 ? 0.67) + (0.1 ? 0.42) = 0.645%

ii. Cov = r ?σOP?σGS = 0 ? 2.37 ? 0 = 0

iii. σNP = [w OP2σOP2 + w GS2σGS2 + 2 w OP w GS (Cov OP , GS)]1/2

= [(0.92? 2.372) + (0.12? 0) + (2 ? 0.9 ? 0.1 ? 0)]1/2

= 2.133% ? 2.13%

c.Adding the risk-free government securities would result in a lower beta for the

new portfolio. The new portfolio beta will be a weighted average of the

individual security betas in the portfolio; the presence of the risk-free securities

would lower that weighted average.

d.The comment is not correct. Although the respective standard deviations and

expected returns for the two securities under consideration are equal, the

covariances between each security and the original portfolio are unknown,

making it impossible to draw the conclusion stated. For instance, if the

covariances are different, selecting one security over the other may result in a

lower standard deviation for the portfolio as a whole. In such a case, that security

would be the preferred investment, assuming all other factors are equal.

e.Grace clearly expressed the sentiment that the risk of loss was more important to

her than the opportunity for return. Using variance (or standard deviation) as a

measure of risk in her case has a serious limitation because standard deviation

does not distinguish between positive and negative price movements.

CFA 4

a.Restricting the portfolio to 20 stocks, rather than 40 to 50, will very likely

increase the risk of the portfolio, due to the reduction in diversification. Such

an increase might be acceptable if the expected return is increased sufficiently.

b.Hennessy could contain the increase in risk by making sure that he maintains

reasonable diversification among the 20 stocks that remain in his portfolio. This

entails maintaining a low correlation among the remaining stocks. As a

practical matter, this means that Hennessy would need to spread his portfolio

among many industries, rather than concentrating in just a few.

CFA 5

Risk reduction benefits from diversification are not a linear function of the number of

issues in the portfolio. (See Figures 6.1 and 6.2 in the text.) Rather, the incremental

benefits from additional diversification are most important when the portfolio is least

diversified. Restricting Hennessy to 10 issues, instead of 20 issues, would increase the risk of his portfolio by a greater amount than reducing the size of the portfolio from 30 to 20 stocks.

CFA 6

The point is well taken because the committee should be concerned with the volatility

of the entire portfolio. Since Hennessy's portfolio is only one of six well-diversified

portfolios, and is smaller than the average, the concentration in fewer issues might have

a minimal effect on the diversification of the total fund. Hence, unleashing Hennessy

to do stock picking may be advantageous.

CFA 7

a.Systematic risk refers to fluctuations in asset prices caused by macroeconomic

factors that are common to all risky assets; hence systematic risk is often

referred to as market risk. Examples of systematic risk factors include the

business cycle, inflation, monetary policy and technological changes.

Firm-specific risk refers to fluctuations in asset prices caused by factors that are

independent of the market, such as industry characteristics or firm

characteristics. Examples of firm-specific risk factors include litigation, patents,

management, and financial leverage.

b.Trudy should explain to the client that picking only the five best ideas would

most likely result in the client holding a much more risky portfolio. The total risk of a portfolio, or portfolio variance, is the combination of systematic risk and firm-specific risk.

The systematic component depends on the sensitivity of the individual assets to market movements, as measured by beta. Assuming the portfolio is well-

diversified, the number of assets will not affect the systematic risk component of portfolio variance. The portfolio beta depends on the individual security betas and the portfolio weights of those securities.

On the other hand, the components of firm-specific risk (sometimes called

nonsystematic risk) are not perfectly positively correlated with each other and, as more assets are added to the portfolio, those additional assets tend to reduce portfolio risk. Hence, increasing the number of securities in a portfolio reduces firm-specific risk. For example, a patent expiration for one company would not affect the other securities in the portfolio. An increase in oil prices might hurt an airline stock but aid an energy stock. As the number of randomly selected securities increases, the total risk (variance) of the portfolio approaches its

systematic variance.

投资学复习题

厦门大学网络教育2015-2016学年第一学期 《投资学(本科)》课程复习题 一、判断题 我们常用股票的账面价值表示股票的真正投资价值。(×) 风险收益率可以表述为风险价值系数与标准离差率的乘积。(√) 若市场风险溢酬是3%,某项资产的β系数为2,则该项资产的风险报酬率为6%。(√)对风险回避的愿望越强烈,要求的风险收益就越高。(√) (复利)债券的实际收益率总比单利债券的实际收益率高。(×) 系统风险包括市场风险、利率风险和购买力风险三种。利率风险是指市场利率变动引起证券投资收益不确定的可能性。一般来说,利率与证券价格呈正向变化。(×) 资产组合的预期收益率就是组成资产组合的各种资产的预期收益率的加权平均数,其权数等于各种资产在组合中所占的数量比例。(×) 不能指望通过资产多样化达到完全消除风险的目的,因为系统风险是不能通过风险的分散来消除的。(√) β系数的经济意义在于,它告诉我们相对于市场组合而言特定资产的系统风险是多少。(√) 一个充分分散化的资产组合的非系统风险可忽略。(√) 若股票A的β系数大于1,说明股票A收益率的变动幅度大于市场组合收益率变动幅度。(√) 系统风险对所有资产或所有企业都有相同的影响。(×) 在资产组合中资产数目较低时,增加资产的个数,分散风险的效应会比较明显,但资产数目增加到一定程度时,风险分散的效应就会逐渐减弱。(√) 欧洲美元期货是一种货币期货。(×) 期权合约是指由交易双方签订的、规定在未来的某一确定日期以交易当天约定的价格买卖既定数量某种资产的协议。(√) 无差异曲线簇中的每一条对应着一定的期望效用,越靠近左上方的曲线代表的期望效用越小。(×) 在其他属性不变的情况下,债券息票率与债券价格的波动幅度之间呈正向变动关系。(×)可赎回债券允许投资者可以在需要的时候要求公司还款。(×) 简答题 简述有效集和可行集的区别 对于给定的两项或多项资产,可行集代表了所有可能构成的组合。由于各项资产的期望收益不能够改变,任何投资者都不能选择出一个期望收益率超过可行集的组合。同时,任何人也不可能选择出一个标准差低于可行集的组合。有效集是可行集的一部分,它是可行集中同等风险下期望收益最高的点的组合,因此所有投资者只会有效中的点所代表的投资组合,而不会选择可行集中的其他组合。具体选择有效边界中的哪一点,则取决于投资者的风险承受能力。 2.简述证券市场线和资本市场线的区别。 1.“资本市场线”的横轴是“标准差(既包括系统风险又包括非系统风险)”,“证券市场线”的横轴是“贝塔系数(只包括系统风险)”; 2.“资本市场线”揭示的是“持有不同比例的无风险资产和市场组合情况下”风险和报酬的权衡关系;“证券市场线”揭示的是“证券的本身的风险和报酬”之间的对应关系;所以,

投资学期末试题及答案C卷

绝密★启用前 学院 学年第一学期期末考试 级 专业(本/专科)《 投资学 》试卷C 注:需配备答题纸的考试,请在此备注说明“请将答案写在答题纸上,写在试卷上无效”。 一、单项选择题(共 15 题,请将正确答案的代号填写在指定位置,每小题 2分,共 30分) 1、其他条件不变,债券的价格与收益率 ( ) A. 正相关 B. 反相关 C. 有时正相关,有时反相关 D. 无关 2、 市场风险也可解释为 ( ) A. 系统风险,可分散化的风险 B. 系统风险,不可分散化的风险 C. 个别风险,不可分散化的风险 D. 个别风险,可分散化的风险 3、考虑两种有风险证券组成资产组合的方差,下列哪种说法是正确的?( ) A. 证券的相关系数越高,资产组合的方差减小得越多 B. 证券的相关系数与资产组合的方差直接相关 C. 资产组合方差减小的程度依赖于证券的相关性 D. A 和B 4、证券投资购买证券时,可以接受的最高价格是( )。 A .出售的市价 B .到期的价值 C .投资价值 D .票面的价值 5.某一国家借款人在本国以外的某一国家发行以该国货币为面值的债券属 ( )。 A .欧洲债券 B .扬基债券 C .亚洲债券 D .外国债券 6、 市场风险也可解释为。( ) A. 系统风险,可分散化的风险 B . 系统风险,不可分散化的风险 C. 个别风险,不可分散化的风险 D. 个别风险,可分散化的风险 7.如果某可转换债券面额为l 000元,规定其转换比例为50,则转换价格为( )元。 A .10 B .20 C .50 D .100 8. 根据马柯威茨的证券组合理论,下列选项中投资者将不会选择( )组合作为投资对象。 A .期望收益率18%、标准差32% B .期望收益率12%、标准差16% C .期望收益率11%、标准差20% D .期望收益率8%、标准差 11% 9.就单根K 线而言,反映多方占据绝对优势的K 线形状是( )。 A .带有较长上影线的阳线 B .光头光脚大阴线 C .光头光脚大阳线 D .大十字星 10.某公司股票每股收益0.72元,股票市价14.4元,则股票的市盈率为( )。 A .20 B .25 C .30 D .35 11、按投资标的分,基金的类型不包含( ) A. 债券基金 B. 封闭基金 C. 股票基金 D.指数基金 12、以债券类证券为标的物的期货合约,可以回避银行利率波所引起的证券价格变动的风险是() A. 利率期货 B. 国债期货 C. 外汇期货 D.股指期货 13、投资者在确定债券价格时,需要知道该债券的预期货币收入和要求的适当收益率,该收益率又被称为( ). A .内部收益率 B .必要收益率 C .市盈率 D .净资产收益率 14、一般地,银行贷款利率和存款利率的降低,分别会使股票价格发生如下哪种变化( ). A .上涨、下跌 B .上涨、上涨 C .下跌、下跌 D .下跌、上涨 15.( )是指过去的业绩与盈余都有良好表现,而其未来的利润仍能稳定增长的股票 A .成长股 B .投机股 C .防守股 D .绩优股 二、 判断题 (共15题,每小题1分,共15分) 1、股份制实现了资本所有权和经营权的分离。( ) 2、普通股股东只具有有限表决权。 ( ) 3、实际投资是指投资于以货币价值形态表示的金融领域的资产。 ( ) 4、只要经济增长,证券市场就一定火爆。( ) 5、一般来讲,基本分析不能准确预测某种证券的中短期市场价格。( ) 6、市盈率是衡量证券投资价值和风险的指标。( ) 7、基金单位资产净值是指某一时点上每份基金份额实际代表的价值。( ) 8、买进期货或期权同样都有权利和义务。( ) 9、一般认为,市净率越低,表明企业资产的质量越好,越有发展潜力。( ) 10、普通股没有还本要求,股息也不固定,因而不存在信用风险。( ) 11、技术分析是以证券市场的过去轨迹 为基础,预测证券价格未来变动趋势的一种分析方法。( ) 12、技术分析中市场行为涵盖一切信息的假设与有效市场假说不一致。( ) 13、道氏理论认为股市在任何时候都存在着三种运动,即长期趋势、中期趋势、短期趋势运动。( ) 14、实际投资是指投资于以货币价值形态表示的金融领域的资产。 ( ) 15、债券投资的风险相对于股票投资的风险要低。( ) 三、名词解释(共3题,每小题5分,共15分) 1. 可转换债券 2、金融期货 3.市盈率

《投资学》练习题及答案

《投资学》练习题及答案 一、单项选择题 1、下列行为不属于投资的是( C )。 A. 购买汽车作为出租车使用 B. 农民购买化肥 C. 购买商品房自己居住 D. 政府出资修筑高速公路 2、投资的收益和风险往往( A )。 A. 同方向变化 B. 反方向变化 C. 先同方向变化,后反方向变化 D. 先反方向变化,后同方向变化 3、购买一家企业20%的股权是( B )。 A. 直接投资 B. 间接投资 C. 实业投资 D. 金融投资 4、对下列问题的回答属于规范分析的是( C )。 A. 中央银行再贷款利率上调,股票价格可能发生怎样的变化? B. 上市公司的审批制和注册制有何差异,会对上市公司的行为以及证券投资产生哪些不同的影响? C. 企业的投资应该追求利润的最大化还是企业价值的最大化? D. 实行最低工资制度对企业会产生怎样的影响? 5、市场经济制度与计划经济制度的最大区别在于( B )。 A. 两种经济制度所属社会制度不一样 B. 两种经济制度的基础性资源配置方式不一样 C. 两种经济制度的生产方式不一样 D. 两种经济制度的生产资料所有制不一样 6、市场经济配置资源的主要手段是( D )。 A. 分配机制 B. 再分配机制 C. 生产机制 D. 价格机制 7、以下不是导致市场失灵的原因的是( A )。 A. 市场发育不完全 B. 垄断 C. 市场供求双方之间的信息不对称 D. 分配不公平 二、判断题 1、资本可以有各种表现形态,但必须有价值。(√) 2、无形资本不具备实物形态,却能带来收益,在本质上属于真实资产范畴。(√) 3、证券投资是以实物投资为基础的,是实物投资活动的延伸。(√) 4、直接投资是实物投资。(√) 5、间接投资不直接流入生产服务部门。(√) 6、从银行贷款从事房地产投机的人不是投资主体。(×) 7、在市场经济体制下,自利性是经济活动主体从事经济活动的内在动力。(√) 8、产权不明晰或产权缺乏严格的法律保护是市场本身固有的缺陷。(×)

国际投资学试卷及答案

一、单项选择题(每小题1分,共15分) 1、二次世界大战前,国际投资是以( )为主。 A(证券投资 B.实业投资 C.直接投资 D.私人投资 2、国际货币基金组织认为,视为对企业实施有效控制的股权比例一般是( )。A(10, B.25, C.35, D.50, 3、以下哪个不是中国发展对外投资的目的( )。 A(有利于充分利用国外自然资源 B(有利于充分利用国外资金 C(有利于扩大出口,加快国际化进程 D(有利于提高国民收入,增加就业机会 4、下面关于国际直接投资对东道国的技术进步效应描述不正确的是( )。 A(国际直接投资对东道国的技术进步效应主要是通过跨国公司直接转移发挥的 B(跨国公司将技术转让给东道国的全资子公司的方式效应最低 C(合资方式下技术转移效应较高,但转移的技术等级一般较低 D(跨国公司通过与东道国当地企业或机构合作研发将有助于推进东道国技术进步 5、以下国际投资环境评估方法属于动态方法的是( )。 A.道氏评估法 B.罗氏评估法 C.闽氏评估法 D.冷热评估法 6、以下不属于国际投资环境特点的是( )。 A.综合性 B.稳定性 C.先在行 D.差异性 7、被誉为国际直接投资理论先驱的是( )。 A.纳克斯 B.海默 C.邓宁 D.小岛清 8、以下不属于国际储备管理原则的是(a ) A.多样性 B.安全性 C.流动性 D.盈利性

9.一个子公司主要服务于一国的东道国市场,而跨国公司母公司则在不同的市场控制几 个子公司的经营战略是(a )。 A.独立子公司战略 B.多国战略 C.区域战略 D.全球战略 10、对外国政府贷款的说法中不正确的是( d ) A(外国政府贷款常与出口信贷混合使用 B(外国政府贷款利率低,期限长,有时还伴有部分赠款 C. 使用外国政府贷款要支付少量管理费 D(外国政府贷款可用于购置任何国家或地区的设备或原料 11、在证券市场线上,市场组合的β系数为( c )。 A.0 B.0.5 C.1.0 D.1.5 12(以下不属于国际投资环境评价形式的是(b )。 A.专家实地考察 B.问卷调查 C.东道国政府评估 D.咨询机构评估 13、弗农提出的国际直接投资理论是( a )。 A.产品生命周期理论( B.垄断优势理论 C.折衷理论 D.厂商增长理论 14(以下关于国际直接投资对东道国资本形成直接效应的描述不正确的是( )。 A.在起始阶段,无疑是资本流入,是将国外储蓄国内化,一般会促进东道国的资本形成, 形成新的生产能力,对东道国经济增长产生正效应 B.绿地投资能够直接增加东道国的资本存量,对东道国的资本形成有显在的正效应,而 购并投资只是改变了存量资本的所有权,对东道国的资本形成没有直接的效应

投资学考试题附简要答案

1、投资的内涵和特点。P4 5个要素 投资的五个基本要素:初始资本、投资对象、时间进程、风险责任、期望收益。 证券投资特点是社会性募资/投资、收益性/风险性共存、流动性/投机性伴生。 2、投资与投机的区别,投机的市场意义。P7 证券投资于证券投机的区别:对风险态度不同、资金投入时间长短不同、交易买卖方式不同、采用的分析方法不同、二者相互转化、资金投入目的不同、承担风险类型不同、投资对象不同。 3、证券市场的分类与市场功能?P13 P19 证券市场包括发行市场和流通市场,流通市场又分为场内交易市场(证券交易所内)、场外交易市场(场外店头市场)、第三市场、第四市场。 现代投资市场的功能:筹集资金的功能、优化配置资金的功能、制定市场价格的功能、分配风险的功能、宏观调控的场所。 4、上市形式有哪几个?P25 除首次发行股份上市外,股份公司还有其他正常的申请上市途径: 二地上市、第二上市、买壳上市、借壳上市、暂停上市、终止上市(下市)。 5、证券交易程序P90 91 开户、委托、竞价——成交、清算——交割、过户。 6、委托订单匹配的原则P92 价格优先原则、时间优先原则、客户优先原则、数量优先原则、按比例分配原则、做市商优先原则、经济上优先原则。 7、请叙述买空卖空的过程解释信用交易机制P26-27 保证金买空过程:当投资者预期某证券价格将趋涨,欲购入该证券做多头,就将手持资金作为保证金,与证券经纪商协商贷款;以法定保证金与其获得的相应比例贷款购入该证券做多头,并将证券抵押给证券经纪商直至偿还结清贷款。 保证金卖空过程:当投资者与其某证券价格将趋跌,欲卖出该证券做空头,就将手持资金作为保证金,与证券经纪商协商贷款并借入证券予以卖空;以法定保证金与其获得的相应比例贷款向证券经纪商借入该证券卖空做空头,并将证券卖空所得资金封存在信用交易交易账户直至偿还结清贷款。 8、保证金帐户管理有哪三个方面的权力?P28 证券经纪商有权以投资者保证金账户上的证券向商业银行再抵押贷款;证券经纪商有权以商业银行的贷款资金,再贷款给投资者以支付买卖证券的价款和费用;证券经纪商有权将买空保证金账户上的证券借给其他保证金账户投资者卖空。

投资学期末试题库答案解析及分析[一]

TUTORIAL – SESSION 01 CHAPTER 01 1.Discuss the agency problem. 2.Discuss the similarities and differences between real and financial assets. 3.Discuss the following ongoing trends as they relate to the field of investments: globalization, financial engineering, securitization, and computer networks. CHAPTER 02 Use the following to answer questions 1 to 3: Consider the following three stocks: 1. The price-weighted index constructed with the three stocks is A) 30 B) 40 C) 50 D) 60 E) 70 Answer: B Difficulty: Easy Rationale: ($40 + $70 + $10)/3 = $40. 2. The value-weighted index constructed with the three stocks using a divisor of 100 is A) 1.2 B) 1200 C) 490 D) 4900 E) 49 Answer:C Difficulty:Moderate

投资学试题及答案分析

《投资学》复习题 一、单项选择题 1、如果你相信市场是()有效市场的形式,你会觉得 股价反映了所有相关信息,包括那些只提供给内幕人士的信息。 a. 半强式 b. 强式 c. 弱式 d. a 、b 和c 2.很多情况下人们往往把能够带来报酬的支出行为称为。 A 支出 B 储蓄 C 投资 D 消费3、当其他条件相同,分散化投资在那种情况下最有效?()a. 组成证券的收益不相关 b. 组成证券的收益正相关 c. 组成证券的收益很高 d. 组成证券的收益负相关 4.如果强式有效市场假定成立,下列哪一种说法是正确的?()A、未来事件能够被准确地预测。B、价格能够反映所有可得 到的信息。 C、证券价格由于不可辨别的原因而变化。起伏。 5. 市场风险也可解释为( )。 a. 系统风险,可分散化的风险 b. 散化的风险 c. 个别风险,不可分散化的风险 D 、价格不 系统风险,不可分 d. 个别风险,可分散

6.半强式有效市场假定认为股票价格( 测的。 7. 对已经进行贴现,尚未到期的票据转做一次贴现的行为称为 () A.再贴现 B .承兑 C .转贴现 D .多次贴现 8 、其他条件不变,债券的价格与收益率( )。 a. 正相关 b. 反相关 c. 有时正相关,有时反相关 d. 无关 9. 在红利贴现模型中, 不影响贴现率 k 的因素是( ) A 、 真实无风险回报率 B 、 股票风险溢价 C 、 资产回报率 D 、 预期通胀率。 10. 我国现行的证券交易制度规定,在一个交易日内,除首日上 市证券 外,每只股票或基金的交易价格相对上一个交易日收市价 的涨跌幅度不得超过。 A 5% B 10 % C 15% D 20 % 11、在合约到期前,交易者除了进行实物交割,还可以通过来结 束交 易。 A 投机 B 对冲 C 交收 D 主动放弃 A 、反映了已往的全部价格信息 公开可得信息。 B 、反映了全部的 C 、反映了包括内幕信息在内的全部相关信息 D 、是可以预

投资学题库

Chapter17 Macroeconomic and industry Analysis 1. A top down analysis of a firm starts with ____________. D.the global economy 2. An example of a highly cyclical industry is ________. A.the automobile industry 3. Demand-side economics is concerned with _______. https://www.sodocs.net/doc/061717575.html,ernment spending and tax levels B.monetary policy C.fiscal policy E.A, B, and C 4. The most widely used monetary tool is ___________. C.open market operations 5. The "real", or inflation-adjusted, exchange rate, is C.the purchasing power ratio. 6. The "normal" range of price-earnings ratios for the S&P 500 Index is D.between 12 and 25 7. Monetary policy is determined by C.the board of Governors of the Federal Reserve System. 8. A trough is ________. B. a transition from a contraction in the business cycle to the start of an expansion 9. A peak is ________. A. a transition from an expansion in the business cycle to the start of a contraction 10. If the economy is growing, firms with high operating leverage will experience __________. A.higher increases in profits than firms with low operating leverage.

广东金融学院投资学期末考试简述题题库

广东金融学院投资学期末考试简述题题库 集团文件版本号:(M928-T898-M248-WU2669-I2896-DQ586-M1988)

(一)简述债券定价的五大原理 1、债券价格与收益率之间反方向变化。 2、随着债券到期的临近,债券价格的波动幅度越小,并且以递增速度减 小。 3、在给定利率水平下,债券价格变化直接与期限相关,期限越长债权价 格对到期收益率变动的敏感度程度越高。 4、在给定期限水平的债券,由于收益率下降导致价格上升的幅度大于同 等幅度的收益率上升导致价格下降的幅度。 5、对于给定的收益率变动幅度水平,债券的票面利率与债券的价格变动 呈反向变化,票面利率越高,债券价格的波动幅度越小。 (二)简述有效市场假说的主要内容和对公司财务管理的意义。 1、弱有效市场假说,该假说认为在弱有效的情况下市场价格已充分反映 出过去的历史的证券价格的信息,包括股票的成交价、成交量、 2、半强式有效市场假说。该假说认为价格所反映出所有的已公开的有关 公司营运前景的信息,这些信息有成交价、成交量、盈利资料以及它公开披露的财务信息。假如投资者能迅速获得这些信息,股价应迅速作出反应。 3、强有效市场假说。认为价格已经充分反映了所有关于公司运营信息, 这些信息包括已公开或者内部未公开的信息,有效市场假说是建立在财务管理原则的基础上的,决定筹资方式、投资方式、安排资本结构,确定筹资组合的理论。如果市场无效,很多财务管理方法都无法

建立。但是,有效市场假说仅是一种理论假设,而非经验定律。(三)简述CAPM模型的前提假设条件(记忆方法:前三点说的是投资者,然后说的是投资的产品,最后两点说的是市场) 1、存在大量的投资者。投资者都是价格的接受者,单个投资者的交易行 为不会对证券价格造成影响。 2、所有投资者的的行为都是短视的,都在同一证券持有期内计划自己的 投资行为。 3、投资者都是理性的,追求效用最大化,是风险的厌恶者。 4、投资者的投资范围仅限于公开金融市场上交易的资产,所有资产均可 交易而且可以完全分割。 5、存在无风险资产,投资者能够以无风险利率不受金额限制地借入或者 贷出款项。 6、资本市场是无摩擦的。而且无信息成本,所有投资者均可同时获得信 息。 7、所有投资者对证券的评价和经济局势的看法都是一致的。 8、不存在市场不完善的情况,即投资者无须纳税,不存在证券交易费用 包括佣金和服务费用等。 (四)简述资本市场线和证券市场线的区别 1、资本市场线的横轴是标准差(既包括系统风险又包括非系统风险); 证券市场线的横轴是贝塔系数(只包括系统性风险) 2、资本市场现揭示的是持有不同比例的无风险资产和市场组合情况下 风险和报酬的权衡关系;

投资学期末考试资料整理—名词解释、简答题、论述题

一、名词解释: 1.初次发行:是指新组建股份公司时或原非股份制企业改制为股份公司时或原私人持股公司要转为公众持股公司时,公司首次发行股票。 2内幕交易:指内幕人员和以不正当手段获取内幕信息的其他人员违反法律,根据内幕信息买卖证券或者像他人提出买卖证券建议的行为。 3.停止损失委托指令:是一种特殊的限制性的市价委托,它是指投资者托经纪人在证券市场价格上升到或超过指定价格时按照市场价格买进证券,或是在证券市场价格下降到或低于指定价格时按照市场价格卖出证券。 4.市价委托指令:是指投资者只提出交易数量而不指定成交价格的指令。 5.指令驱动:又称委托驱动、订单驱动,在竞价市场中,证券交易价格由买卖双方的委托指令共同驱动形成,即投资者将自己的交易意愿以委托指令的方式委托给证券经纪商,证券经纪商持委托指令进入市场,以买卖双方的报价为基础进行撮合产生成交价。其特点是:证券成交价由买卖双方的力量对比决定;交易在投资者之间进行。 6.期货交易:是买卖双方约定在将来某个日期按成交时双方商定的条件交割一定数量某种商品的交易方式。 7.期权交易:又称选择权,是指它的持有者在规定的期限内具有按交易双方商定的价格购买或出售一定数量某种金融资产的权利。 8.技术分析:是以证券价格的动态变化和变动规律为分析对象,借助图表和各类指标,通过对证券市场行为的分析,预测证券市场未来变动趋势的分析方法。 9.套期保值:指套期保值者借助期货交易的盈亏来冲销其资产或负债价值变动的行为,它是转嫁风险的重要手段。 10.深圳综合指数:是深圳证券交易所编制的、以深圳证券交易所挂牌上市的全部股票为计算范围、以发行量为权数的加权综合股价指数,用以综合反映深圳证券交易所全部上市股票的股价走势。 二、简答: 1.证券交易所的特征和功能 特征:证券交易所作为一个高度组织化的市场,它的主要特征是:(1)有固定的交易场所和严格的交易时间;(2)交易采取经纪制,一般投资者不能直接进入交易所买卖证券,只能委托具备资格的会员证券公司间接交易;(3)交易对象限于合乎一定标准的上市证券;(4)交易量集中,具有较高的成交速度和成交率;(5)对证券交易实行严格管理,市场秩序化。 功能:(1)提供证券交易的场所;(2)形成较为合理的价格;(3)引导资金的合理流动、资源的合理配置;(4)预测、反应经济动态;(5)此外,证券交易所还有以下功能:提供丰富且及时的证券市场信息,对证券商进行管理,维持交易的良好秩序,对内幕交易、欺诈、操纵等行为进行监管,设立清算机构保证证券交割等。 2.场外交易市场的特征 特征:(1)场外交易市场是一个分散的,无固定交易场所的无形市场。(2)场外交易市场是一个投资者可直接参与证券交易过程的“开放性”市场。(3)场外交易市场是一个拥有众多证券种类和证券商的市场,但以未能在证券交易所批准上市的股票、定期还本付息的债券和开放性基金的受益凭证为主。(4)场外交易市场是一个交易商报价驱动的市场。(5)场外交易市场管理比较宽松。 3证券市场监管的意义 意义:(1)加强证券市场监管是保障广大投资者权益的需要;(2)加强证券市场监管是有效控制风险、维护市场良好秩序的需要;(3)加强证券市场监管是发展和完善证券市场体系的需要;(4)加强证券市场监管是提高证券市场效率的需要。 4.证券开户的必要性 (1)证券经纪公司有必要了解、掌握客户的基本情况。(2)证券公司和客户之间确立委托—代理的法律关系。(3)防止知情人从中谋利,以保证证券交易的公正性。(4)方便证券公司和客户之间的日常业务联系。 开立证券账户应坚持合法性和真实性原则。 5.影响债券价格的主要因素 (1)市场利率;(2)债券市场的供求关系;(3)社会经济发展状况;(4)财政收支状况;(5)货币政策;(6)国际间利差和汇率的影响。

投资学试卷及答案

************2009学年01学期 专业 07 级《投资学》期末试卷(答题卷)(A) (考试形式:开卷) 一、单选题(共10分,每小题1分) 1.狭义证券指( C ). A. 商品证券 B. 货币证券 C. 资本证券 D. 其他证券 2.( D )是指过去的业绩与盈余都有良好表现,而其未来的利润仍能稳定增长的股票A.成长股B.投机股C.防守股D.绩优股 3.期权交易是一种( B )有偿转让的交易方式. A.合约 B.权利 C.资本 D.投机 4.( B )是证券投资者对证券商所作的业务指示. A.开户 B.委托 C.清算 D.交割 5.( C )也称高新技术板市场,即为一些达不到上市标准的高新技术公司发行股票并为其上市交易提供机会的交易市场. A.一级市场 B.初级市场C.二板市场 D.柜台交易市场 6.深发展公布分红方案:每10股送5股,其除权日前一日的收盘价为15元,其除权价为( C ). A.11 B. 12 C. 10 D. 13 7.投资者在确定债券价格时,需要知道该债券的预期货币收入和要求的适当收益率,该收益率又被称为( B ). A.内部收益率 B.必要收益率 C.市盈率 D.净资产收益率 8.X股票的β系数为1.7,Y股票的β系数为0.8,现在股市处于牛市,请问若要短期获得较大的 收益,则应该选哪种股票? ( A ) A.X B.Y C.X和Y的某种组合 D.无法确定 9.一般地,银行贷款利率和存款利率的降低,分别会使股票价格发生如下哪种变化( B ). A.上涨、下跌 B.上涨、上涨 C.下跌、下跌 D.下跌、上涨 10.移动平均线最常见的使用法则是( B ). A.威廉法则 B.葛兰维尔法则 C.夏普法则 D.艾略特法则 二、多选题(共20分,每小题4分) 1.根据基金单位是否可增加或赎回,投资基金可分为( AC ).A.开放式基金 B.契约型基金 C.封闭式基金 D.公司型基金2.关于证券投资基金,下列正确的有( BCE ). A.证券投资基金与股票类似 B.证券投资基金投向股票、债券等金融工具 C.其风险大于债券 D.其风险小于债券 E.其收益小于股票 3.下面结论正确的是( BCE ). A.通货膨胀对股票市场不利 B.对国际化程度较高的证券市场,币值大幅度波动会导致股价下跌 C.税率降低会使股市上涨 D.紧缩性货币政策会导致股市上涨 E.存款利率和贷款利率下调会使股价上涨 4.技术分析有它赖以生存的理论基础——三大假设,它们分别是( ADE ).A.市场行为包括一切信息 B.市场是完全竞争的 C.所有投资者都追逐自身利益的最大化 D.价格沿着趋势波动,并保持趋势 E.历史会重复 5.属于资本资产定价模型的假设条件的有( ACD ) . A.投资者都依据组合的期望收益率和方差选择证券组合 B.投资者愿意接受风险 C.投资者对证券的收益和风险及证券间的关联性具有完全相同的预期 D.资本市场没有摩擦 三、简答题(共30分,每小题6分) 1.简述证券投资过程的五个主要环节? :证券投资过程的五个主要环节包括: (1)确定证券投资政策;(1分) (2)进行证券投资分析;(1分) (3)组建证券投资组合;(1分) (4)投资组合的修正;(2分) (5)投资组合业绩评估.(1分)

(最新整理)投资学练习题及答案

(完整)投资学练习题及答案 编辑整理: 尊敬的读者朋友们: 这里是精品文档编辑中心,本文档内容是由我和我的同事精心编辑整理后发布的,发布之前我们对文中内容进行仔细校对,但是难免会有疏漏的地方,但是任然希望((完整)投资学练习题及答案)的内容能够给您的工作和学习带来便利。同时也真诚的希望收到您的建议和反馈,这将是我们进步的源泉,前进的动力。 本文可编辑可修改,如果觉得对您有帮助请收藏以便随时查阅,最后祝您生活愉快业绩进步,以下为(完整)投资学练习题及答案的全部内容。

作业1资产组合理论&CAPM 一、基本概念 1、资本资产定价模型的前提假设是什么? 2、什么是资本配置线?其斜率是多少? 3、存在无风险资产的情况下,n种资产的组合的可行集是怎样的?(画图说明);什么是有效边界?风险厌恶的投资者如何选择最有效的资产组合?(画图说明) 4、什么是分离定理? 5、什么是市场组合? 6、什么是资本市场线?写出资本市场线的方程。 7、什么是证券市场线?写出资本资产定价公式。 8、β的含义 二、单选 1、根据CAPM,一个充分分散化的资产组合的收益率和哪个因素相关( A )。 A.市场风险 B.非系统风险 C.个别风险 D.再投资风险 2、在资本资产定价模型中,风险的测度是通过(B)进行的。 A.个别风险 B.贝塔系数 C.收益的标准差 D.收益的方差 3、市场组合的贝塔系数为(B)。 A、0 B、1 C、-1 D、0.5 4、无风险收益率和市场期望收益率分别是0。06和0。12。根据CAPM模型,贝塔值为1。2的证券X的期望收益率为(D)。

A.0.06 B.0。144 C.0。12美元 D.0。132 5、对于市场投资组合,下列哪种说法不正确( D) A.它包括所有证券 B.它在有效边界上 C.市场投资组合中所有证券所占比重与它们的市值成正比 D.它是资本市场线和无差异曲线的切点 6、关于资本市场线,哪种说法不正确(C) A.资本市场线通过无风险利率和市场资产组合两个点 B.资本市场线是可达到的最好的市场配置线 C.资本市场线也叫证券市场线 D.资本市场线斜率总为正 7、证券市场线是(D). A、充分分散化的资产组合,描述期望收益与贝塔的关系 B、也叫资本市场线 C、与所有风险资产有效边界相切的线 D、描述了单个证券(或任意组合)的期望收益与贝塔关系的线 8、根据CAPM模型,进取型证券的贝塔系数(D) A、小于0 B、等于0 C、等于1 D、大于1 9、美国“9·11”事件发生后引起的全球股市下跌的风险属于( A) A、系统性风险 B、非系统性风险 C、信用风险 D、流动性风险

投资学题库及答案

《投资学》(第四版)练习题 第1章投资概述习题 一、单项选择题 1、下列行为不属于投资的是()。C A. 购买汽车作为出租车使用 B. 农民购买化肥 C. 购买商品房自己居住 D. 政府出资修筑高速公路 2、投资的收益和风险往往()。A A. 同方向变化 B. 反方向变化 C. 先同方向变化,后反方向变化 D. 先反方向变化,后同方向变化 二、判断题 1、资本可以有各种表现形态,但必须有价值。()√ 2、证券投资是以实物投资为基础的,是实物投资活动的延伸。()√ 3、从银行贷款从事房地产投机的人不是投资主体。()× 三、多项选择题 1、以下是投资主体必备条件的有()ABD A.拥有一定量的货币资金 B.对其拥有的货币资金具有支配权 C.必须能控制其所投资企业的经营决策 D.能够承担投资的风险 2、下列属于真实资本有()ABC A.机器设备 B.房地产 C.黄金 D.股票 3、下列属于直接投资的有()AB A.企业设立新工厂 B.某公司收购另一家公司60%的股权 C.居民个人购买1000股某公司股票 D.发放长期贷款而不参与被贷款企业的经营活动 四、简答题 1、直接投资与间接投资 第2章市场经济与投资决定习题 一、单项选择题 1、市场经济制度与计划经济制度的最大区别在于()。B A. 两种经济制度所属社会制度不一样 B. 两种经济制度的基础性资源配置方式不一样 C. 两种经济制度的生产方式不一样 D. 两种经济制度的生产资料所有制不一样 2、市场经济配置资源的主要手段是()。D A. 分配机制 B. 再分配机制 C. 生产机制 D. 价格机制 二、判断题 1、在市场经济体制下,自利性是经济活动主体从事经济活动的内在动力。()√ 2、产权不明晰或产权缺乏严格的法律保护是造成市场失灵的重要原因之一。()× 3、按现代产权理论,完整意义上的产权主要是指对一种物品或资源的支配使用权、自由转让权以及剩余产品的收益权。()× 四、简答题 1、市场失灵、缺陷 第3章证券投资概述习题 一、单项选择题 1、在下列证券中,投资风险最低的是()A A、国库券 B、金融债券 C、国际机构债券 D、公司债券 2、中国某公司在美国发行的以欧元为面值货币的债券称之为()B A.外国债券 B.欧洲债券 C.武士债券 D.扬基债券 3、中央银行在证券市场市场买卖证券的目的是()D

《投资学》试题及答案(四)

《投资学》试题及答案 一.名词解释(4×4`) 1.债券: 2.股票价格指数: 3.市净率: 4.趋势线: 二.填空(5×2`) 1.债券作为一种主要的的融资手段和金融工具,具有偿还性、___、安全性、收益性特征。 2.证券投资基金按组织形式划分,可分为___和公司型基金。 3金融市场可以分为货币市场、资本市场、___、黄金市场。 4.8浪理论中8浪分为主浪和___。 5.MACD是由正负差(DIF)和___两部分组成。三.单选(15×2`) 1.交易双方不必在买卖双方的初期交割,而是约定在未来的某一时刻交割的金融衍生工具是() A.期货B.股权C.基金D.股票2.股票理论价值和每股收益的比例是指() A.市净率B.市盈率C.市销率D.收益率3.下列情况属于多头市场的是()

A.DIF<0B.短期RSI>长期RSIC.DEA<0D.OBOS<0 4.证券按其性质不同,可以分为() A.凭证证券和有价证券B.资本证券和货券 C.商品证券和无价证券D.虚拟证券和有券5.投资者持有证券是为了取得收益,但持有证券也要冒得不到收益甚至损失的风险。所以,收益是对风险的补偿,风险与收益成()关系。 A.正比B.反比C.不相关D.线性6.安全性最高的有价证券是() A.股票B.国债C.公司债券D.金融债券7.在计算基金资产总额时,基金拥有的上市股票、认股权证是以计算日集中交易市场的()为准。 A.开盘价B.收盘价C.最高价D.最低价8.金融期货的交易对象是() A.金融商品B.金融商品合约C.金融期货合约D.金融期货 9.()是影响股票市场供给的最直接、最根本的因素。A.宏观经济环境B.制度因素 C.上市公司质量D.行业大环境 10、行业分析属于一种()。 A.微观分析B.中观分析C.宏观分析D.三者兼有

投资学题库

投资学题库 1. 什么是投资?怎样全面、科学地理解投资的含义? 投资是指经济主体为获取预期收益而投入各种经济要素,以形成资产的经济活动。这一概念具有双重内涵,既是指为获得预期收益而投入的一定量资金及其他经济要素,也是指这种预期收益的实现过程。 依照学术界对投资范围的划分,可以把投资分为广义投资和狭义投资。广义的投资是指以获利为目的的资金使用。包括购买股票、债券和其他金融工具以及以获利为目的的特殊实物资产的买卖,也包括运用资金以建设厂房、购置设备和原材料等为目的从事与生产、销售有关的一系列活动,即包括金融投资和实业投资两大部分。狭义的投资则是指购买各种有价证券,包括政府公债、公司股票、公司债券、金融债券、黄金外汇,以及以赚取增值差价为目的的房地产、字画、珠宝等实物投资等。一般情况下,狭义的投资主要是指金融投资或证券投资。 投资必须具备的基本要素包括:投资主体、投资客体、投资目的和投资方式,这些要素缺一不可。 2.什么是实业投资和金融投资? 按投资对象存在形式的不同,可以把投资分为实业投资与金融投资。 实业投资是指投资者将资金用于建造固定资产、购置流动资产、创造商誉与商标等无形资产,直接用于生产经营,并以此获得未来收益的投资行为,包括修建铁路、开采矿山、开办企业和更新设备等。实业投资是典型的直接投资。金融投资是指投资主体通过购买股票、债券,放贷和信托等方式将自己的资金委托或让渡给他人使用,自己收取一定的利息(股息)和红利的行为。金融投资形成的资产是金融资产,并不涉及实际的产业经营,因此,金融投资是典型的间接投资。 3.实业投资环境与金融投资环境有何不同? 投资环境是指投资活动的外部条件。环境因素对投资主体的确定、投资决策、投资管理、投资风险和投资收益有着极大的影响,是投资者必须重视的内容。环

投资学试题及答案最新版本

投资学复习要点 投资学的考试,都要尽可能给出图表、公式,比如简答题和论述题,如果你仅仅是文字描述,最多得一半的分,这个答题的规则和惯例要切记。 一、概念题 1.风险与收益的最优匹配 即是在一定风险下追求更高的收益;或是在一定收益下追求更低的风险。对风险与收益的量化以及对投资者风险偏好的分类,是构建资产组合时首先要解决的一个基础问题。 2.优先股特点 1、优先股通常预先定明股息收益率。 2、优先股的权利范围小。 3、如果公司股东大会需要讨论与优先股有关的索偿权,即优先股的索偿权先于普通股,而次于债权人。 3.资本市场的无差异曲线 对于一个特定风险厌恶的投资者而言,任意给定一个资产组合,根据他对风险的态度,按照期望收益率对风险补偿的要求,就可以得到一系列满意程度相同(无差异)的证券组合。

4.资本市场的无差异曲线 5.风险溢价 风险溢价是指超过无风险资产收益的预期收益,这一溢价为投资的风险提供了补偿。其中的无风险资产,是指其收益确定,从而方差为零的资产。一般以货币市场基金或者短期国债作为无风险资产的代表品。 6.风险资产的可行集(Feasible Set ) 可行集又称为机会集,由它可以确定有效集。可行集代表一组证券所形成的所有组合,也就是说,所有可能的组合位于可行集的边界上或内部。一般而言,这一集合呈现伞形,具体形状依赖于所包含的特定证券,它可能更左或更右、更高或更低、更胖或更瘦。 7.资本配置线 对于任意一个由无风险资产和风险资产所构成的组合,其相应的预期收益率和标准差都落在连接无风险资产和风险资产的直线上。该线被称作资本配置线(capital allocation line,CAL)。E(rc)=rf+ [E(rp)-rf]

电大投资学试题及答案

题目1 狭义的投资是指()。 A. 创业投资 B. 证券投资 C. 风险投资 D. 实物投资题目2 以下属于失业人口的范畴的为()。 A. 不愿工作的人 B. 在校学生 C. 被公司辞退的人员 D. 退休人员题目3 投资风险与收益之间呈()。 A. 同方向变化 B. 同比例变化 C. 不确定性 D. 反方向变化题目4 实物投资主体是()投资者,金融投资主体是()投资者。 a. 直接;间接 b. 间接;直接 c. 间接;间接 d. 直接;直接题目5 区分直接投资和间接投资的基本标志是在于()。 A. 投资者的投资方式 B. 投资者是否拥有控制权 C. 投资者的资本数量 D. 投资者的投资渠道题目6 总产出通常用()来衡量。 A. 国内生产总值 B. 国民生产总值 C. 物价指数 D. 国家生产总值题目7 非自愿失业可分为()。 或多项 A. 结构性失业 B. 隐蔽性失业 C. 摩擦性失业 D. 周期性失业 The correct answers are: 摩擦性失业, 结构性失业, 周期性失业题目8 若初期国民收入为1000,自发消费为100,边际消费倾向为0.6 ,自发投资为500,加速数为2,引致投资为100, 则利用乘数- 加速数模型计算下一期国民收入为( )。 A. 1400 B. 600 C. 2400 D. 1000 正确答案是1400 题目9 如果资本存量的利用程度高,那么消费与投资成()变化。 A. 零 B. 正比例 C. 不确定性 D. 反比例正确答案是反比例题目10 用来衡量通货膨胀的程度的指标是()。 A. 固定资产投资价格指数 B. 城市居民消费价格指数 C. 消费价格指数 D. 工业品出产价格指数正确答案是消费价格指数二、多项选择题(每题6 分,共30 分)题目11 以下哪些属于投资主体()。

最新投资学期末考试重点

最新投资学期末考试重点 一、填空 1、投资的构成要素投资学期末考试重点 2、投资的分类:①投资的运用方式:直接投资(性质:固定资产投资与流动资产投资) 间接投资(形式:股票投资与债券投资); ②实物投资与金融投资; ③私人投资与公共投资. 3、投资体制的构成:①系统论:投资决策系统、投资调控系统、投资动力系统、投资信 息决策. 4、投资分配结构:投资产业结构、投资部门结构、投资地区结构、投资主体结构、投资 再生产结构 5、项目公司的组织形式:合资型结构、合伙型结构、合作型结构、信托型结构 6、权益资本的构成:股本资金、准股本资金、发行股票 7、债务资本的构成:商业银行贷款、债券融资、信托公司贷款、租赁融资出口信贷、外 国政府和国际金融组织贷款 8、证券的分类:有价证券、货物证券、不动产证券 二、名词解释 1、金融投资:单纯的表现为一种财务关系,方式可以是信贷投资、信托投资,也可以是 购买债券、股票的证券投资和金融衍生品投资,都是以货币资金转化为金融资产. 2、投资乘数:投资增加额所带来的国民收入增加额的倍数就是投资乘数. 投资乘数=== 3、准股本资金:指项目投资者或者与项目利益有关的第三方所提供的一种从属性债务. 4、投资结构:经济结构的一个重要方面,是决定和影响国民经济发展状况与态势的基本 因素,是一个多层次的有机联系的系统. 5、欧洲债劵:指在国际市场上发行的不以发行所在国货币,而以另一种可自由兑换的货 币标值并还本付息的债券. 6、沉没成本:是指由于过去的决策已经发生了的,而不能由现在或将来的任何决策改变 的成本,也叫账面成本. 7、内部收益率:是项目所有成本的现值等于所有收益的现值时的贴现率,是项目的净现 值为零的贴现率. 8、附息票债券:即分期付息的中长期债券,在债券上附有各期息票,息票到期时,从债 券上剪下来凭以领取本期的利息. 三、简答题 1、直接投资与间接投资的区别和联系时什么? 答:区别:直接投资是将资金直接投入投资项目的建设以形成固定资产和流动资产的投资,而间接投资则是投资者通过购买有价证券的金融资产以获取一定预期收益的投资.